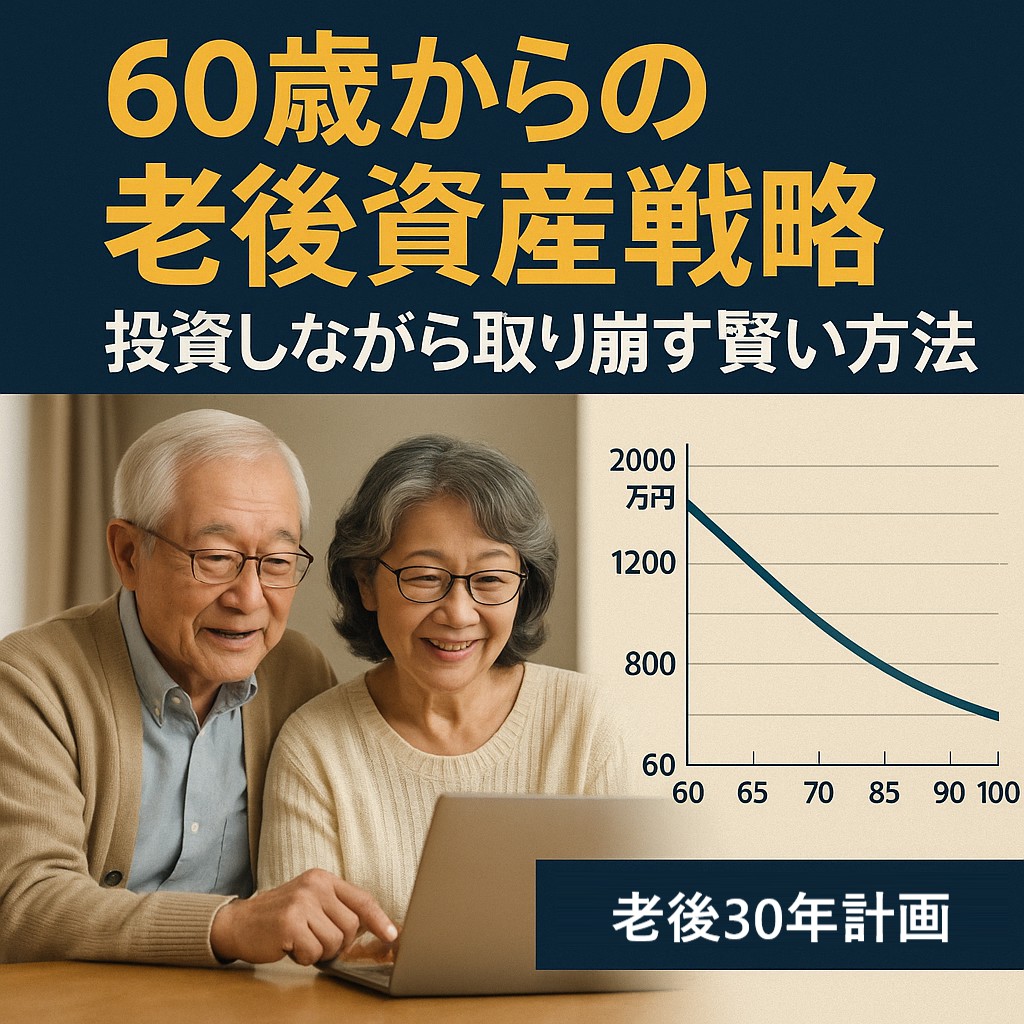

~ 定率・リバランス運用で「資産寿命」を30年延ばす! ~

60歳で2,000万円の貯蓄。

あなたなら、どんなペースで取り崩しますか?

多くの人が「老後資金=減るだけのもの」と思いがちです。

でも実は、“運用しながら取り崩す”ことで、資産は30年以上持たせることができます。

本記事では、

「老後資産を減らさず、活かしながら使う」ための戦略を

シミュレーション付きでわかりやすく解説します。

📌はじめに|老後資産、「守る」から「育てる」時代へ

退職後、誰もが抱く悩み――

「貯金をどう使えば100歳まで安心して暮らせるのか?」

年金だけでは生活費が足りない。

かといって、毎月10万円ずつ取り崩せば、17年で資産はゼロ。

でもご安心ください。

「取り崩し方」を変えるだけで、資産寿命を2倍以上に延ばす方法があります。

その鍵が「定率+リバランス運用」。

この2つを組み合わせるだけで、老後の安心度は劇的に変わります。

✅老後資産は「取り崩し方」で寿命が変わる

💡なぜ同じ2,000万円でも長持ちする人としない人がいるのか

資産の寿命を縮める最大の要因は、**“毎月同じ額を引き出す”**取り崩し方です。

市場が下がっても同じ額を取り崩すことで、資産が一気に減ってしまうのです。

💡定額よりも「定率+リバランス」が有利な理由

・「定率取り崩し」なら、資産が減った年は自然に取り崩し額も減る。

・「リバランス方式」を組み合わせれば、上昇相場で利益を確定し、下落時には安く買い戻せる。

結果として、資産が長持ちし、減らない仕組みができあがります。

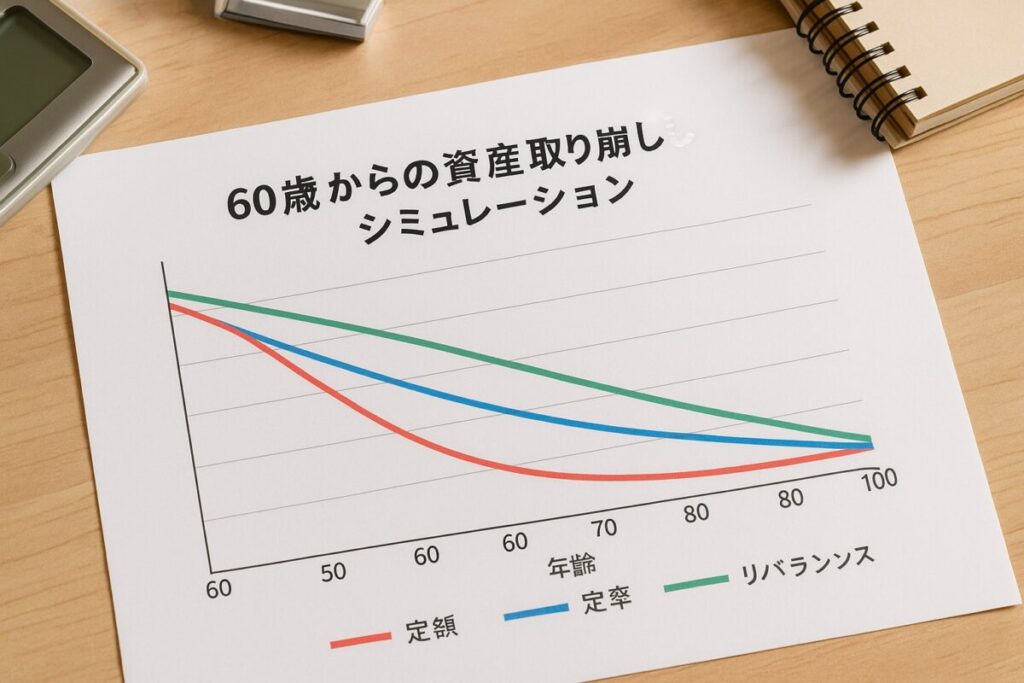

✅老後資産取り崩しシミュレーション(60歳からの実例)

🔹前提条件

- 初期資産:2,000万円

- 年金収入:月15万円

- 生活費:月25万円(不足分を貯蓄から補填)

- 運用利回り:年3%

- インフレ率:年2%

🔹シミュレーション結果

| 取り崩し方法 | 資産寿命 | 特徴 |

|---|---|---|

| 定額方式 | 約17年 | 毎年一定額。簡単だが早く枯渇。 |

| 定率方式 | 約30年 | 3〜4%ルールで安定的。 |

| リバランス方式 | 30年以上 | 市場変動に強く、最も長持ち。 |

👉 結論:運用しながら定率で取り崩すのが最も効率的!

✅60歳から実践できる「取り崩しルール」3つ

① 年間3〜4%の定率ルールを守る

例)2,000万円 × 4% = 年間80万円(毎月約6.6万円)

取り崩しすぎを防ぎ、資産寿命を確保するベースラインです。

② 株式と債券の比率を維持する(リバランス)

リスクを抑えるなら「株50%・債券50%」が基本。

年に1回、比率を見直すだけで、暴落時の損失を軽減できます。

💡おすすめ運用サービス

・【三井物産グループ(ALTERNA)】…大規模施設不動産投資で分配金を得る 🔽

・【利回りくん】…安定運用+社会貢献型投資 👉 【平均利回り4.4%】利回りくん

・【DMM FX】…為替スワップ金利で実質年利3〜5% 👉 DMM FXは初心者向け

👉 老後資産の“運用の柱”として無理なく始められます。

③ 年金+貯蓄+運用益の3本柱で計画を立てる

年金を基礎に、貯蓄を補助、運用で将来に備える。

この3本柱が、100歳まで安心して暮らす設計の土台になります。

✅最新データから見る老後の資産寿命

📊年金と生活費のリアルギャップ

- 厚生年金(平均):月14.5万円

- 夫婦生活費の平均:月28万円

→ 毎月約5〜10万円の赤字が発生。

📊平均貯蓄額の現実

- 60歳以上:平均1,682万円(総務省2023年)

- 中央値は1,000万円未満。

つまり「老後2,000万円問題」は依然として現実です。

📊戦略を持てば資産は延命できる

運用しながら定率で取り崩すだけで、

資産を30年以上持たせることが可能になります。

✅今日からできる「資産寿命チェックリスト」

| チェック項目 | 現状 | 対応目標 |

|---|---|---|

| 生活費の月額を把握している | □はい □いいえ | 月25万円以内に調整 |

| 年間取り崩し率を決めている | □はい □いいえ | 3〜4%に設定 |

| 株式・債券の比率を把握している | □はい □いいえ | 50:50を目安に |

| リバランス頻度を決めている | □はい □いいえ | 年1回実施 |

| 運用利回りの目標を決めている | □はい □いいえ | 年3%を目標に |

👉 この表を印刷して「わが家の資産寿命」を点検してみましょう。

💼【無料特典】老後資産を30年持たせるテンプレートPDF

📘老後資産寿命チェックリスト(無料版)

・自分の取り崩し率を自動計算できる

・定率・リバランス運用の実践ステップ解説付き

👉 こちらから確認(無料PDF)

💰【有料版】退職金を5年で2倍に増やす資産運用設計書(note限定)

💡実践派のための完全版PDF

・退職金を2倍に増やす資産配分モデル

・成長資産の運用シナリオ

・収益資産の具体例

・副業と分散投資

👉 noteで読む(一部有料記事)

🎥【動画で学ぶ】取り崩し方のポイントを1分で解説

📺 YouTubeでブログ記事のポイントを紹介!

👉 YouTube動画を見る

📌まとめ|“減らさず活かす”老後資産の使い方

老後の安心は、「貯め方」よりも「使い方」にあります。

✅ 年間3〜4%の定率ルールを守る

✅ 株式・債券バランスを保ち、年1回リバランス

✅ 年金+貯蓄+運用益の3本柱で長寿時代を生き抜く

この3つを意識すれば、100歳までお金に困らない人生設計が可能です。

今日から、自分の資産寿命を確認してみましょう。

✅次に読むおすすめ記事

👉 📌【60歳で老後資金はいくら必要?】退職金・年金シミュレーションと資産運用法

👉 📌【シニア起業の成功例】60歳から始める副業・起業7選|退職金を守りながら収入を作る方法

👉 📌【65歳からやるべきこと】老後を豊かにする5つの準備|お金・健康・住まい・趣味

📣この記事が参考になったら…

👇 この記事を友達に紹介したい方は、シェアをお願いします!

👇 このブログ「65歳から、もっと自由に」に興味を持たれた方は、フォローをお願いします!

コメント